1. Definiciones

Para efectos de las presentes Reglas, serán aplicables las definiciones señaladas en el artículo 3o. de la Ley de Ahorro y Crédito Popular, y adicionalmente, se entenderá por:

1.1 Comité de Crédito, al Comité de Crédito de las Entidades de Ahorro y Crédito Popular, a que se refiere la fracción IV del artículo 16 de la Ley de Ahorro y Crédito Popular;

1.2 Confederaciones, en singular o plural, a las Confederaciones a que se refiere la Ley de Ahorro y Crédito Popular;

1.3 Consejo de Administración, al Consejo de Administración de las Entidades de Ahorro y Crédito Popular, a que se refiere la fracción II del artículo 16 de la Ley de Ahorro y Crédito Popular;

1.4 Consejo de Vigilancia o Comisario, al Consejo de Vigilancia o Comisario de las Entidades de Ahorro y Crédito Popular a que se refiere la fracción III del artículo 16 de la Ley de Ahorro y Crédito Popular;

1.5 Director o Gerente General, al Director o Gerente General de las Entidades de Ahorro y Crédito Popular, a que se refiere la fracción V del artículo 16 de la Ley de Ahorro y Crédito Popular;

1.6 Federaciones, en singular o plural, a las Federaciones a que se refiere la Ley de Ahorro y Crédito Popular;

1.7 Ley, a la Ley de Ahorro y Crédito Popular publicada en el Diario Oficial de la Federación el 4 de junio de 2001, modificada por el Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley de Ahorro y Crédito Popular, publicado en el Diario Oficial de la Federación el 27 de enero de 2003, y

1.8 UDI, en singular o plural, a la unidad de inversión a la que se refiere el decreto publicado en el Diario Oficial de la Federación del 1 de abril de 1995.

2. Capital mínimo

Las Entidades deberán contar con un capital mínimo pagado sin derecho a retiro conforme a lo que establecen las presentes Reglas. El capital mínimo para las Entidades sujetas a la presente regulación será de 25'000,000 (veinticinco millones) UDIS.

Cuando la situación financiera de alguna Entidad lo requiera, la Comisión podrá otorgar por única ocasión un plazo de seis meses a dicha Entidad para que se ajuste a lo establecido en estas Reglas respecto al capital mínimo, con independencia de lo señalado en el apartado de Generalidades anterior.

Las Entidades deberán suspender el pago de dividendos o la distribución de remanentes de capital a sus socios, y en general cualquier otro mecanismo que implique una transferencia de beneficios patrimoniales a los socios, mientras tengan faltante en su capital mínimo pagado.

3. Requerimientos de capitalización por riesgos

3.1 Las Entidades deberán mantener un capital neto en relación con los riesgos en que incurran en su operación, el cual no podrá ser inferior a los requerimientos de capital establecidos a continuación. Para tales efectos, las operaciones deberán ser valuadas conforme a los criterios que en materia contable establezca la Comisión.

Se incluirán las operaciones a partir de la fecha en que se concerten, independientemente de la fecha de liquidación, entrega o vigencia, según sea el caso.

Se considerará que se ha transferido la propiedad de un activo, y que por lo tanto éste no tendrá requerimientos de capitalización de acuerdo con lo establecido en las presentes Reglas, siempre que la operación cumpla todas y cada una de las condiciones establecidas para ser reconocida como una venta de activos, en el criterio contable referente a la "Transferencia de activos financieros" que emita la Comisión.

3.2 Procedimiento para la determinación de los requerimientos de capital por riesgo de crédito

Los requerimientos de capitalización por riesgos de crédito se determinarán de la manera siguiente:

3.21. Clasificación de operaciones.

Las Entidades deberán clasificar sus activos y operaciones que originen pasivo contingente, en atención al riesgo de crédito, en alguno de los grupos siguientes:

1. Caja; valores emitidos o avalados por el Gobierno Federal; créditos al Gobierno Federal o con garantía expresa del propio Gobierno Federal y operaciones contingentes realizadas con las personas señaladas en este numeral; así como las demás operaciones en donde la contraparte de las Entidades sea alguna de las personas mencionadas en este grupo.

2. Depósitos, valores y créditos a cargo de o garantizados o avalados por instituciones de crédito y por casas de bolsa; créditos y valores a cargo de o garantizados o avalados por fideicomisos públicos constituidos por el Gobierno Federal para el fomento económico; valores y créditos a cargo de organismos descentralizados del Gobierno Federal; así como las demás operaciones en donde la contraparte de las Entidades sea alguna de las personas mencionadas en este grupo.

3. Créditos, valores y demás activos que generen riesgo de crédito, en donde la contraparte de las Entidades sea distinta a las personas mencionadas en los grupos previstos en los numerales 1 y 2 anteriores.

3.22. Cómputo de los activos.

Para efectos de determinar el capital neto requerido respecto de los activos mencionados en los numerales 1 a 3 inmediatos anteriores del punto 3.21., se estará a lo siguiente:

a) Tratándose de la cartera de créditos, ésta computará neta de las correspondientes reservas, y

b) Referente a los valores y otros activos, éstos computarán netos de las respectivas estimaciones, depreciaciones y castigos.

3.23. Cálculo del Requerimiento.

Los requerimientos de capital neto se determinarán aplicando el 9 por ciento a la suma de sus activos y de otras operaciones, ponderados conforme a lo siguiente:

En el caso de préstamos para la adquisición o construcción de vivienda personal que cuenten con una garantía de cuando menos el 50 por ciento del saldo insoluto del préstamo otorgada por alguna Entidad Pública de Fomento, para fines de los requerimientos de capitalización las Entidades considerarán la porción garantizada del crédito dentro del grupo 2 y la porción no garantizada restante dentro del grupo 3.

Adicionalmente, los requerimientos de capital a que se refiere el párrafo inmediato anterior gozarán de una reducción del 25 por ciento.

3.3 Procedimiento para la determinación del requerimiento de capital por riesgos de mercado

3.31. LLas Entidades deberán clasificar sus operaciones e inversiones de portafolio conforme a lo siguiente:

3.31.1 Operaciones en moneda nacional, con tasa de interés nominal de acuerdo con su plazo

de vencimiento;

3.31.2 Operaciones denominadas en UDIS, así como en moneda nacional con tasa de interés real;

3.31.3 Operaciones denominadas en UDIS, así como en moneda nacional con rendimiento referido al Indice Nacional de Precios al Consumidor, y

3.31.4 Operaciones con acciones, una canasta de acciones o un índice accionario.

En caso de operaciones denominadas en UDIS, éstas deberán convertirse a moneda nacional aplicando el valor de la UDI publicado por el Banco de México en el Diario Oficial de la Federación, correspondiente a la fecha a la que se estén determinando los requerimientos de capital.

3.32. Para efectos de los cálculos, se procederá conforme a lo siguiente:

3.32.1 Las operaciones activas se considerarán con signo positivo y las pasivas con signo negativo;

3.32.2 Las operaciones en UDIS, así como las realizadas en moneda nacional cuyo rendimiento, por tasa de interés o premio, esté referido al Indice Nacional de Precios al Consumidor y/o a tasas de interés reales, observarán simultáneamente, la metodología señalada en los numerales 3.33.2 y 3.33.3, y

3.32.3 Las inversiones en acciones de sociedades de inversión, computarán en los grupos clasificados, según corresponda, conforme a las características de los activos y, en su caso, pasivos de la respectiva sociedad de inversión, determinando el importe para cada activo o pasivo en función de la proporción de tenencia de acciones, de la sociedad de que se trate, respecto de las acciones totales de la misma.

3.33. Los requerimientos de capital neto de las Entidades, por su exposición a riesgos de mercado, se determinarán conforme a lo siguiente:

3.33.1 Operaciones en moneda nacional con tasa de interés nominal de acuerdo con su plazo

de vencimiento.

3.33.11. Se determinará el plazo de vencimiento de cada operación considerando lo siguiente:

3.33.11.1 Tratándose de operaciones a tasa fija, se considerará el número de días naturales que haya entre el último día del mes que se esté calculando, y la fecha de vencimiento del título o contrato. Para el caso de instrumentos de deuda con cupones a tasa fija el plazo del instrumento será sustituido por la "Duración" calculada conforme a los lineamientos previstos en el Anexo A de las presentes Reglas.

3.33.11.2 En operaciones con tasa revisable se considerará para cada título o contrato el número de días naturales que haya entre el último día del mes que se esté computando y la fecha de revisión o de ajuste de la tasa o, en su caso, la de vencimiento cuando ésta sea anterior a aquélla.

3.33.12. Compensación.

Las operaciones iguales de naturaleza contraria se compensarán por el monto en que una cubra a la otra. Al efecto, las operaciones deberán estar referidas al mismo título o instrumento y tener igual plazo.

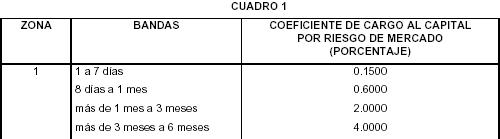

Cada operación o la parte no compensada conforme al párrafo anterior, se clasificará, dependiendo del plazo que se determine, a alguna de las bandas que se indican en el cuadro 1 siguiente:

Se sumarán por separado los activos y los pasivos asignados a cada banda, y se aplicará a cada una de las cantidades así obtenidas el respectivo coeficiente de cargo por riesgo de mercado a que se refiere el cuadro 1. Los resultados de cada banda, positivo y negativo, se compensarán sumándolos algebraicamente, y el importe obtenido será la "posición ponderada neta de cada banda".

3.33.13. Requerimiento de Capital.

El requerimiento de capital será la suma de los requerimientos que a continuación se indican, los cuales se calcularán conforme al orden siguiente:

3.33.13.1 Por posición ponderada neta total.

Se compensarán todas las "posiciones ponderadas netas de las bandas", activas (positivas) con pasivas (negativas), sumándolas algebraicamente. El valor absoluto del resultado así obtenido será el requerimiento de capital por posición ponderada neta total.

La compensación a que haya lugar conforme al párrafo anterior, se efectuará, hasta el monto máximo compensable, en el orden siguiente: primero entre bandas de la misma zona, después entre bandas de zonas contiguas y por último, entre bandas de zonas separadas.

3.33.13.2 Por compensación al interior de las bandas.

Al monto compensado, en valor absoluto, al interior de cada banda, se le aplicará un 15 por ciento.

La suma de los resultados así obtenidos será el requerimiento de capital por compensación al interior de las bandas.

3.33.13.3 Por compensación entre bandas de una misma zona.

Al monto compensado, en valor absoluto, de las "posiciones ponderadas netas de las bandas", al interior de cada zona, se le aplicará el 40 por ciento tratándose de la zona 1 y el 30 por ciento tratándose de las zonas 2 y 3. La suma de los resultados así obtenidos será el requerimiento de capital por compensación al interior de las zonas.

3.33.13.4 Por compensación entre bandas de distintas zonas.

Al monto compensado, en valor absoluto, de las "posiciones ponderadas netas de las bandas", entre zonas, se le aplicará el 40 por ciento si se trata de compensación entre zonas contiguas y el 150 por ciento si se trata de compensación entre zonas separadas. La suma de los resultados así obtenidos será el requerimiento de capital por compensación entre zonas.

3.33.2 Operaciones denominadas en UDIS, así como en moneda nacional con tasa de interés real.

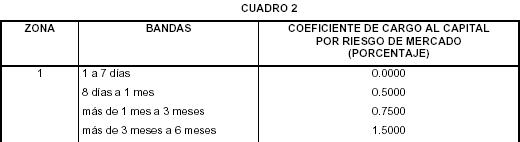

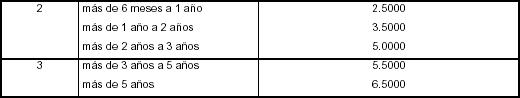

Para calcular el capital requerido por este tipo de operaciones se aplicará el mismo procedimiento indicado en el numeral 3.33.1 anterior, utilizando al efecto el cuadro 2 siguiente.

Se entenderá que las operaciones son de igual plazo cuando les sea aplicable en su liquidación el mismo nivel del Indice Nacional de Precios al Consumidor.

3.33.3 Operaciones denominadas en UDIS, así como en moneda nacional con rendimiento referido al Indice Nacional de Precios al Consumidor.

Se determinará la posición neta total, sumando algebraicamente el importe de las operaciones.

El requerimiento de capital será la cantidad que resulte de aplicar, al valor absoluto de la posición neta total, un coeficiente de cargo por riesgo de mercado equivalente al 1.25 por ciento del porcentaje de incremento o decremento en el Indice Nacional de Precios al Consumidor correspondiente a los últimos doce periodos mensuales, anteriores al mes que se esté computando.

3.33.4 Operaciones con acciones, con una canasta de acciones o con un índice accionario.

Las inversiones en acciones de sociedades de inversión de renta variable, computarán como diversas posiciones individuales, una por cada serie accionaria de que esté conformado el portafolio de la sociedad de inversión. Al determinar el valor de las acciones se considerará como número de cada una de éstas, el que resulte de multiplicar, el número total de cada serie accionaria que forme parte de la sociedad de inversión de que se trate, por el porcentaje de participación de la Entidad respecto del valor total de la sociedad de inversión. En su caso, la parte de las sociedades de inversión, invertida en instrumentos de deuda, computarán conforme a lo señalado en los numerales correspondientes.

Se determinará la posición neta por cada serie accionaria sumando las posiciones de cada una de ellas. Posteriormente, se determinará la posición total sumando las posiciones netas por cada serie accionaria. Después, se determinará la posición neta del portafolio accionario, sumando las posiciones netas de las acciones que se obtengan.

El requerimiento de capital será el que se obtenga de aplicar un 15 por ciento al valor absoluto de la posición neta del portafolio.

3.4 Integración del Capital Neto

Para efectos de estas Reglas, el capital neto estará compuesto por:

a) El capital contable o patrimonio;

MAS:

b) Las obligaciones subordinadas de conversión obligatoria, y

c) Las obligaciones subordinadas no convertibles o de conversión voluntaria, siempre y cuando cumplan con las características siguientes:

c.1. Plazo mínimo de 10 años, en el caso de que los instrumentos no sean de conversión obligatoria;

c.2. El valor nominal será pagado al vencimiento de los instrumentos;

c.3. No tener garantías específicas por parte de la Entidad emisora, y

c.4. En el acta de emisión del instrumento se prevea diferir el pago de intereses y/o de principal, o bien que se pueda cancelar el pago de intereses.

Asimismo, las obligaciones subordinadas a que hace referencia este inciso, computarán dentro del capital neto de las Entidades en función de su plazo a vencer, como sigue:

Aquéllas con plazos de vencimiento por 3 o más años computarán al 100 por ciento; aquéllas cuyo plazo de vencimiento sea mayor a 2 y hasta 3 años computarán al 60 por ciento; las que cuenten con plazos de vencimiento con más de 1 y hasta 2 años lo harán al 30 por ciento; y finalmente las obligaciones que tengan un vencimiento hasta por un año computarán al 0 por ciento.

MENOS:

d) Las inversiones en cualquier instrumento de deuda cuyo pago por parte del emisor o deudor, según se trate, esté previsto que se efectúe, por haberlo así convenido entre las partes, después de cubrir otros pasivos, es decir, los títulos subordinados;

e) Los financiamientos y cualquier tipo de aportación a título oneroso, incluyendo sus accesorios, cuyos recursos, directa o indirectamente, se destinen a la adquisición de partes sociales o títulos representativos del capital de la propia Entidad que presta los recursos;

f) El total de los gastos de organización y otros intangibles, incluyendo los impuestos diferidos activos, así como cualquier otro concepto que implique el diferimiento en el registro de partidas de cargo al capital o al estado de resultados que no correspondan a los pagos y gastos anticipados de la operación normal de la Entidad, y

g) Los préstamos de liquidez otorgados a otras Entidades con base en lo establecido en el artículo 36 fracción III de la Ley.

3.5 La Entidad deberá efectuar mensualmente el cómputo de los requerimientos de capitalización, el cual deberá ser enviado dentro de los siguientes 30 días a la fecha del cómputo a la Federación que la supervise de manera auxiliar, en la forma y términos que dicha Federación establezca. Los requerimientos de capital y el capital neto se determinarán con base en saldos al día último del mes de que se trate.

3.6 La Federación correspondiente, además de efectuar y verificar el cálculo de los requerimientos e integración del capital, podrá requerir que le sea enviado el cómputo de los requerimientos de capital con mayor periodicidad y en cualquier fecha para alguna Entidad en específico, cuando juzgue que entre los días que transcurren entre un cómputo y otro, tal Entidad está asumiendo riesgos notoriamente mayores a los que muestren las cifras de cierre de cada mes.

La Comisión en términos del segundo párrafo del artículo 36 de la Ley, resolverá respecto de los porcentajes de ponderación de riesgo y procedimiento para determinar el valor de conversión, que serán aplicables tratándose de operaciones análogas o conexas a las que se refiere el citado artículo.

3.7 Los créditos que se otorguen y las demás operaciones que se realicen en contravención a las disposiciones aplicables, sin perjuicio de las sanciones y penas que procedan en términos de la Ley y demás normatividad aplicable, deberán capitalizarse al 100 por ciento, sin ser objeto de ponderación alguna.

3.8 La Federación correspondiente, oyendo la opinión de la Comisión, podrá exigir a cualquier Entidad requerimientos de capitalización adicionales a los señalados en la presente regulación, cuando a su juicio así se justifique, tomando en cuenta, entre otros aspectos, la integración de su capital, la composición de sus activos, la eficiencia de sus sistemas de control interno y, en general, la exposición y administración de riesgos.

4. Administración de riesgos

4.1Generales

Para efectos de las presentes Reglas se entenderá por:

4.11. Administración de riesgos, al conjunto de objetivos, políticas, procedimientos y acciones que se implementen para identificar, medir, vigilar, limitar, controlar, informar y revelar los riesgos a que se encuentren expuestas las Entidades;

4.12. Riesgo de crédito o crediticio, a la pérdida potencial por la falta de pago de un acreditado o contraparte en las operaciones que efectúen las Entidades;

4.13. Riesgo de liquidez, a la pérdida potencial por la imposibilidad de renovar pasivos o de contratar otros en condiciones normales para la Entidad; por la venta anticipada o forzosa de activos a descuentos inusuales para hacer frente a sus obligaciones, o bien, por el hecho de que una posición no pueda ser oportunamente enajenada, adquirida o cubierta mediante el establecimiento de una posición contraria equivalente.

4.14. Riesgo de mercado, a la pérdida potencial por cambios en los factores de riesgo que inciden sobre la valuación de las posiciones por operaciones activas, pasivas o causantes de pasivo contingente, tales como tasas de interés, índices de precios, entre otros, y

4.15. Riesgo operativo: a las posibles pérdidas para la Entidad por errores o fallas en el desarrollo de las actividades administrativas y operativas del negocio.

4.2 Administración por Tipo de Riesgo

4.21. En la administración del riesgo del crédito, las Entidades, deberán como mínimo:

4.21.1 Por lo que hace al riesgo de crédito en general, establecer políticas y procedimientos que contemplen los aspectos siguientes:

4.21.11. Límites de riesgo que la Entidad está dispuesta a asumir;

4.21.12. En su caso, sector económico y zona geográfica en los que la Entidad podrá celebrar operaciones;

4.21.13. Límites de riesgo a cargo de una persona o grupo de personas que representen un "Riesgo Común", de conformidad con la definición que se establece en el numeral 9.1, y

4.21.14. Vigilancia y control efectivo de la naturaleza, características, diversificación y calidad del portafolio de crédito.

4.21.15. Elaborar análisis del riesgo crediticio global de la Entidad, considerando al efecto tanto las operaciones de otorgamiento de crédito como con instrumentos financieros. Dicho análisis deberá ser comparado con los límites de exposición al riesgo establecidos.

4.21.2 Por lo que hace al riesgo de la cartera crediticia:

4.21.21. Medir, evaluar y dar seguimiento a su concentración por tipo de operación, calificación, sector económico, zona geográfica y acreditado;

4.21.22. Dar seguimiento a su evolución y posible deterioro, con el propósito de anticipar pérdidas potenciales, así como analizar el valor de recuperación de la cartera vencida y estimar la pérdida esperada;

4.21.23. Estimar su exposición al riesgo considerando su valor a lo largo del tiempo, y

4.21.24. Estimar la probabilidad de incumplimiento por parte de los deudores.

4.21.3 Por lo que hace al riesgo crediticio en operaciones con instrumentos financieros:

4.21.31. Diseñar procedimientos de control del riesgo de crédito de operaciones a plazo, de acuerdo con la liquidez de los activos relacionados con dicha operación y con la calidad crediticia de la contraparte;

4.21.32. Estimar la exposición al riesgo con instrumentos financieros, tanto actual como futura;

4.21.33. Calcular la probabilidad de incumplimiento de la contraparte, y

4.21.34. Analizar el valor de recuperación y estimar la pérdida esperada en la operación.

4.22. En la administración del riesgo de liquidez, las Entidades deberán como mínimo:

4.22.1 Medir y vigilar el riesgo ocasionado por el descalce derivado de diferencias entre los flujos de efectivo proyectados en distintas fechas, considerando para tal efecto todos los activos y pasivos de la Entidad;

4.22.2 Evaluar la diversificación de las fuentes de fondeo a que tenga acceso la Entidad;

4.22.3 Cuantificar la pérdida potencial derivada de la venta anticipada o forzosa de activos, a descuentos inusuales para hacer frente a sus obligaciones de manera oportuna, así como por el hecho de que una posición no pueda ser oportunamente enajenada, adquirida o cubierta mediante el establecimiento de una posición contraria equivalente, y

4.22.4 Contar con un plan que incorpore las acciones a seguir en caso de requerimientos de liquidez.

4.23. Las Entidades en la administración del riesgo de mercado, deberán como mínimo:

4.23.1 Evaluar y dar seguimiento a todas las posiciones sujetas a riesgo de mercado, utilizando para tal efecto modelos de valor en riesgo que tengan la capacidad de medir la pérdida potencial en dichas posiciones, asociada a movimientos de precios o tasas de interés, con un nivel de probabilidad dado y sobre un periodo específico;

4.23.2 Definir normas cuantitativas y cualitativas para la elaboración y uso de los modelos de valor en riesgo;

4.23.3 Procurar la homogeneidad entre los modelos de valuación de las posiciones e instrumentos financieros, utilizados por el personal responsable de la administración de riesgos y aquéllos aplicados por las diversas unidades de negocios;

4.23.4 Evaluar la diversificación del riesgo de mercado de sus posiciones;

4.23.5 Comparar sus exposiciones estimadas de riesgo de mercado con los resultados efectivamente observados;

4.23.6 Allegarse de información histórica de los factores de riesgo que afectan las posiciones de la Entidad, a fin de calcular el riesgo de mercado, y

4.23.7 Contar con sistemas de vigilancia que permitan estimar las pérdidas potenciales generadas por las brechas en las tasas de interés de las posiciones activas y pasivas de la Entidad.

4.3 Responsabilidades del Consejo de Administración

El Consejo de Administración de cada Entidad deberá aprobar las políticas y procedimientos para la administración de riesgos, así como establecer los límites sobre la exposición al riesgo. Al efecto, el citado Consejo deberá aprobar a propuesta del Comité de Riesgos el manual aplicable. El Consejo deberá revisar cuando menos una vez al año los objetivos, políticas y procedimientos para la administración de riesgos de la Entidad. El Consejo de Administración podrá escuchar la opinión del Comité de Auditoría a que se refiere el numeral 5.51. para efectos de la aprobación de dicho manual, así como de sus modificaciones.

4.4 Responsabilidades del Director o Gerente General

El Director o Gerente General deberá hacer observar la independencia entre el personal responsable de la administración integral de riesgos y el de negocios, así como difundir una mayor cultura en materia de administración de riesgos, adoptando al efecto entre otras medidas:

4.41. Programas de revisión del cumplimiento de objetivos, procedimientos y controles en la celebración de operaciones;

4.42. Sistemas de almacenamiento, procesamiento y manejo de información que permitan el desarrollo de una administración de riesgos;

4.43. Difusión y, en su caso, implementación de las medidas de acción para casos de contingencia por caso fortuito o fuerza mayor, y

4.44. Programas de capacitación para el personal responsable de la administración integral de riesgos y . para todo aquél involucrado en las operaciones que impliquen riesgo para la Entidad.

4.5 Comité de Riesgos

4.51. El Consejo de Administración de cada Entidad deberá constituir un comité cuyo objeto será la administración de los riesgos a que se encuentra expuesta la Entidad, así como vigilar que la realización de las operaciones se ajusten a los objetivos, políticas y procedimientos para la administración de riesgos aprobados por el citado Consejo.

El Comité de Riesgos deberá integrarse por al menos dos miembros del Consejo de Administración, uno de los cuales deberá presidirlo, el Director General, el responsable de la administración integral de riesgos y los de las distintas unidades de negocios involucradas en la toma de riesgos que al efecto señale el propio Consejo, estos últimos, participando con voz pero sin voto. Dicho comité contará con la presencia del auditor interno de la Entidad, quien asistirá en calidad de invitado sin voz ni voto. El Comité de Riesgos se deberá reunir cuando menos una vez al mes, adicionalmente todas las sesiones y acuerdos del Comité de Riesgos deberán hacerse constar en actas debidamente circunstanciadas y suscritas por todos y cada uno de sus integrantes.

El Comité de Riesgos para el desarrollo de su objeto desempeñará las funciones siguientes:

4.51.1 Proponer para aprobación del Consejo de Administración:

4.51.11. El manual que contenga los objetivos, políticas y procedimientos para la administración integral de riesgos;

4.51.12. Los límites de exposición al riesgo consolidado y global, por línea y unidad de negocio y por tipo de riesgo, y

4.51.13. La estrategia de asignación de recursos para la realización de operaciones.

4.51.2 Aprobar:

4.51.21. La metodología para identificar, medir, vigilar, limitar, controlar, informar y revelar los riesgos a que se encuentra expuesta la Entidad;

4.51.22. Los modelos, parámetros y escenarios que habrán de utilizarse para llevar a cabo la medición y el control de los riesgos, y

4.51.23. La realización de nuevas operaciones y servicios que por su propia naturaleza conlleven un riesgo.

4.51.3 Designar a la persona que será responsable de la administración integral de riesgos;

4.51.4 Informar al Consejo de Administración cuando menos trimestralmente, sobre la exposición al riesgo asumido por la Entidad y los efectos negativos que se podrían producir en la operación de la misma, así como sobre la inobservancia de los límites de exposición al riesgo establecidos, e

4.51.5 Informar al Consejo de Administración sobre las medidas correctivas implementadas.

4.52. El Comité de Riesgos podrá ajustar o, en su caso, autorizar se excedan los límites de exposición a riesgo, cuando las condiciones y el entorno de la Entidad así lo requiera, informando al Consejo de Administración oportunamente sobre el ejercicio de las facultades a que se hace mención.

4.6 Funciones del Personal Responsable de la Administración de Riesgos

4.61. El Comité de Riesgos para llevar a cabo la administración de riesgos, se apoyará en personal especializado cuyo objeto será identificar, medir, vigilar e informar los riesgos cuantificables que enfrenta la Entidad en sus operaciones, tales como riesgos de crédito, de mercado y de liquidez. El personal responsable de la administración integral de riesgos será independiente de las unidades de negocios, a fin de evitar conflictos de intereses y asegurar una adecuada separación de responsabilidades.

4.62. El personal responsable de la administración integral de riesgos para el cumplimiento de su objeto desempeñará cuando menos las funciones que se indican a continuación:

4.62.1 Vigilar que la administración de riesgos sea integral y considere los riesgos en que incurre la Entidad dentro de sus diversas líneas y unidades de negocios;

4.62.2 Proponer la metodología y aplicarla una vez aprobada por el Comité de Riesgos para identificar, medir y vigilar los distintos tipos de riesgos a que se encuentra expuesta la Entidad, así como los límites, utilizando para tal efecto los modelos, parámetros y escenarios para la medición y control del riesgo establecidos por el citado comité;

4.62.3 Informar al Comité de Riesgos y al Director o Gerente General sobre:

4.62.31. La exposición global y por tipo de riesgo de la Entidad, así como la específica de cada unidad de negocio, la cual se informará adicionalmente a los responsables de las unidades de negocios, y

4.62.32. Las desviaciones que, en su caso, se presenten con respecto a los límites de exposición al riesgo establecidos, proponiendo cuando así corresponda las acciones correctivas necesarias.

Los informes a que se refiere este numeral deberán presentarse mensualmente, o bien, con la frecuencia que se requiera en atención al dinamismo de los riesgos. Asimismo, se entregará diariamente al Director General y a los responsables de las unidades de negocios, un informe sobre el comportamiento de los riesgos de mercado de la Entidad.

4.62.4 Investigar y documentar las causas que originan desviaciones a los límites de exposición al riesgo establecidos, identificar si dichas desviaciones se presentan en forma reiterada e informar de manera oportuna sus resultados al Comité de Riesgos, al Director General y al Auditor Interno;

4.62.5 Recomendar al Director General y a los responsables de las unidades de negocios, disminuir la exposición al riesgo a los límites previamente aprobados por el Consejo de Administración, y

4.62.6 Validar con base en la información que habrán de proporcionarle las unidades administrativas correspondientes de la Entidad, los requerimientos de capitalización por riesgos de crédito y de mercado con que deberá cumplir esta última, con el objeto de verificar que se ajusten a las disposiciones aplicables.

4.63. Para llevar a cabo la medición, vigilancia y control de los riesgos y la valuación de las posiciones de la Entidad, el personal responsable de la administración integral de riesgos deberá:

4.63.1 Contar con modelos y sistemas de medición de riesgos que incorporen información de mercado, en donde se refleje de forma precisa el valor de las posiciones y su sensibilidad a los diversos factores de riesgo;

4.63.2 Llevar a cabo estimaciones de la exposición al riesgo de la Entidad, ligadas a resultados o al valor del capital de la misma;

4.63.3 Asegurarse que la información sobre las posiciones de la Entidad utilizada en los modelos y sistemas de medición de riesgos, sea precisa, íntegra y oportuna;

4.63.4 Efectuar revisiones periódicas a los supuestos contenidos en los modelos y sistemas, y

4.63.5 Comparar periódicamente las estimaciones de la exposición al riesgo contra los resultados efectivamente observados para el mismo periodo de medición.

4.64. Los sistemas deberán:

4.64.1 Permitir la medición, vigilancia y control de los riesgos a que se encuentra expuesta la Entidad, así como la generación de informes al respecto;

4.64.2 Considerar para efectos de análisis:

4.64.21. Los diferentes tipos de riesgos, tales como riesgo de mercado, de crédito y de liquidez;

4.64.22. Los factores de riesgo tales como tasas de interés e índices de precios, considerando su impacto sobre el valor de capital y el estado de resultados de la Entidad;

4.64.23. La exposición al riesgo, por línea y unidad de negocio y por tipo de riesgo de la Entidad;

4.64.24. Las concentraciones de riesgo, incorporando un tratamiento especial a las operaciones con instrumentos financieros que puedan afectar la posición consolidada de la Entidad, y

4.64.25. Las técnicas de medición adecuadas para el análisis requerido y que permitan identificar los supuestos y los parámetros utilizados en dicha medición.

4.64.3 Evaluar el riesgo asociado con los activos, pasivos y posiciones fuera de balance de la Entidad.

El personal responsable de la administración integral de riesgos complementará su medición de riesgos con la realización de pruebas bajo condiciones extremas, que permitan identificar el riesgo que enfrentaría la Entidad en dichas condiciones y reconocer las posiciones o estrategias que hacen más vulnerable a la propia Entidad.

4.7 Reportes Internos

Las Entidades deberán contar con informes que se basen en datos íntegros, precisos y oportunos relacionados con la administración de sus riesgos y que contengan como mínimo:

4.71. La exposición al riesgo consolidada, por línea y unidad de negocio y por tipo de riesgo de la Entidad;

4.72. El grado de cumplimiento de las políticas y procedimientos de administración de riesgos;

4.73. Los resultados de los diferentes análisis de sensibilidad y pruebas bajo condiciones extremas;

4.74. Los resúmenes de los resultados de las auditorías por lo que hace al cumplimiento de las políticas y procedimientos de administración de riesgos, así como sobre las evaluaciones de los sistemas de medición de riesgos, y

4.75. Los casos en que los límites de exposición al riesgo fueron excedidos, ya sea que se contara o no con autorización previa.

Cualquier cambio significativo en el contenido y estructura de los informes, así como en las metodologías empleadas en la medición de riesgos, deberá especificarse dentro de los propios informes.

4.8 Manual de Administración Integral de Riesgos

El manual de políticas y procedimientos para la administración integral de riesgos deberá contemplar, cuando menos, los aspectos que se indican a continuación:

El manual deberá ir acompañado de los modelos y metodologías para la valuación de los riesgos, aprobados por el Comité de Riesgos, así como de los requerimientos de los sistemas de procesamiento de información y para el análisis de riesgos.

4.81. Los límites de exposición al riesgo, así como los mecanismos de corrección en caso de que se excedan los límites de riesgo autorizados;

4.82. Una estructura organizacional diseñada para llevar a cabo la administración de riesgos;

4.83. Las facultades y responsabilidades en función del empleo o cargo que se desempeñe, cuando este último implique la toma de riesgos para la Entidad;

4.84. Los riesgos por tipo de operación y línea de negocios;

4.85. La determinación o procedimiento para calcular los límites para la toma de riesgos a nivel consolidado, por línea y unidad de negocio, por tipo de riesgo y en forma individual, por acreditado o contraparte;

4.86. El tipo de reportes que elaborarán, así como la forma y periodicidad con la que deberá informarse al Consejo de Administración, al Comité de Riesgos, al Director o Gerente General y a las unidades de negocios, sobre la exposición al riesgo de la Entidad y de cada unidad de negocios;

4.87. Las medidas de control interno, así como las necesarias para corregir las desviaciones que se observen sobre los límites de exposición al riesgo;

4.88. El proceso para la aprobación de propuestas de nuevas operaciones, servicios y líneas de negocios, así como de estrategias o iniciativas de administración de riesgos y, en su caso, de coberturas, y

4.89. Los planes de acción en caso de contingencias por caso fortuito o fuerza mayor.

4.9 Medidas de Control y Auditoría

4.91. Las Entidades deberán contar con un área de contraloría interna independiente, que establezca y dé seguimiento permanente a medidas de control que rijan al proceso de operación diaria, relativas a:

4.91.1 El registro, documentación y liquidación de las operaciones que impliquen algún tipo de riesgo, y

4.91.2 La observancia de los límites de exposición al riesgo.

4.92. Las Entidades deberán contar con un área de auditoría interna independiente o encomendar a un auditor externo, que lleve a cabo cuando menos una vez al año o con una mayor frecuencia de acuerdo con las condiciones de los mercados en que participen, una auditoría de administración de riesgos que contemple, entre otros, los aspectos siguientes:

4.92.1 La implementación de mecanismos de administración de riesgos de conformidad con lo establecido en las presentes Reglas y en el propio manual de políticas y procedimientos para la administración integral de riesgos de la Entidad;

4.92.2 La organización del personal responsable de la administración integral de riesgos y la existencia de independencia de éste, respecto de las unidades de negocios;

4.92.3 La suficiencia, integridad, consistencia y grado de integración de los sistemas de procesamiento de información y para el análisis de riesgos, así como de su contenido;

4.92.4 La consistencia, precisión, integridad, oportunidad y validez de las fuentes de información utilizadas en los modelos de medición;

4.92.5 Revisar las modificaciones en los modelos de medición de riesgos y su correspondiente aprobación por el Comité de Riesgos;

4.92.6 El proceso de aprobación de los modelos de medición de riesgos utilizados por el personal de las unidades de negocios y de control de operaciones, y

4.92.7 Los cambios relevantes en la naturaleza de los instrumentos financieros adquiridos, en los límites de exposición al riesgo y en las medidas de control interno, ocurridos durante el periodo de revisión.

4.93. Los resultados de la auditoría se asentarán en un informe que contendrá, en su caso, recomendaciones para solucionar las irregularidades observadas. Dicho informe se presentará al Consejo de Administración, al Comité de Riesgos y al Director o Gerente General.

5. Control interno

5.1 Sistema de control interno

Para los efectos de las presentes Reglas, se entenderá por sistema de control interno, al conjunto de objetivos, políticas, procedimientos y registros que establezca la Entidad con el objeto de:

5.11. Procurar adecuados mecanismos de operación, acordes con las estrategias y fines de la Entidad, que permitan identificar, vigilar y evaluar los riesgos que puedan derivarse del desarrollo de las actividades del negocio, minimizando las posibles pérdidas en que puedan incurrir por la realización de actos o hechos voluntarios o involuntarios;

5.12. Delimitar las diferentes funciones y responsabilidades del personal al interior de la Entidad;

5.13. Diseñar sistemas de información administrativa y financiera, correcta, precisa, íntegra, confiable y oportuna, y

5.14. Coadyuvar en la observancia de las leyes y disposiciones aplicables.

5.2 Responsabilidades del Consejo de Administración

En materia del sistema de control interno, será responsabilidad del Consejo de Administración de cada Entidad, definir y diseñar los lineamientos para el manejo prudente de la Entidad. Asimismo, el Consejo deberá supervisar el establecimiento y vigilar el adecuado funcionamiento del sistema de control interno, para lo cual deberá aplicar entre otras, las medidas siguientes:

5.21. Aprobar los manuales de políticas y procedimientos, que sean necesarios para el adecuado funcionamiento del sistema de control interno, así como los manuales de administración de riesgos y de crédito, y un Código de Etica;

5.22. Aprobar la estructura orgánica de la Entidad en la que se asegure la adecuada delimitación de funciones y asignación de responsabilidades;

5.23. Verificar al menos de forma anual, que la Dirección o Gerencia General, cumpla con su objetivo de vigilar continuamente la efectividad y funcionalidad de los sistemas de control interno;

5.24. Revisar los objetivos, políticas y procedimientos de control interno, por lo menos una vez al año, para lo cual podrá escuchar la opinión del Comité de Auditoría a que se refiere el numeral 5.51., y

5.25. Establecer los mecanismos para asegurarse que el área o, en su caso, las distintas personas que desempeñen las funciones de contraloría no tengan conflictos de interés respecto de las distintas unidades de negocio sobre quienes desempeñan sus labores.

Los citados manuales de políticas y procedimientos, los de administración de riesgos y de crédito, así como el Código de Etica, deberán ser revisados anualmente.

5.3 Manuales de Operación

Las Entidades deberán documentar adecuadamente las políticas y procedimientos de todas sus actividades, en manuales de operación. Dichos manuales serán la base de la operación, así como la referencia para evaluar la efectividad y desempeño de los controles internos.

Los manuales de operación deberán ser revisados y, en su caso, actualizados por lo menos una vez al año y deberán hacerse del conocimiento de los consejeros, funcionarios y empleados de la Entidad, así como de todos los clientes de ésta, cada vez que sufra modificaciones.

5.31. Los manuales deberán considerar, cuando menos, los aspectos siguientes:

5.31.1 La estructura organizacional y funcional de cada área de la Entidad, así como las responsabilidades individuales asignadas;

5.31.2 Los canales de comunicación y de flujo de información entre las distintas áreas de la Entidad;

5.31.3 Las políticas generales de operación y, en caso de ser aplicable, los procedimientos operativos claramente descritos y documentados, así como mecanismos para la revisión periódica de los mismos;

5.31.4 Los mecanismos de control en los procedimientos operativos, a fin de asegurar que todas las transacciones sean autorizadas, procesadas y registradas correctamente, incluyendo las medidas que se consideren necesarias para prevenir la comisión de ilícitos, y

5.31.5 En general, programas de contingencia y seguridad, cuyo funcionamiento deberá ser sometido regularmente a pruebas de efectividad y hacerse del conocimiento del personal.

5.32. En materia de sistemas informáticos, los manuales de operación, deberán considerar las políticas, procedimientos y controles que permitan asegurar que dichos sistemas:

5.32.1 Realicen las funciones para las que fueron diseñados, desarrollados o adquiridos;

5.32.2 Se encuentren documentados y actualizados;

5.32.3 Estén debidamente probados antes de ser implementados;

5.32.4 Cuenten con códigos de acceso para garantizar la integridad y la de la información generada por los sistemas, así como la de éstos, y

5.32.5 Cuenten con mecanismos de respaldo y procedimientos de recuperación que garanticen la integridad de la información.

5.4 Responsabilidades del Director o Gerente General

5.41. En materia de control interno, el Director o Gerente General será el encargado de la implementación y funcionamiento diario del sistema de control interno, para lo cual deberá:

5.41.1 Verificar que el sistema de control interno funcione adecuadamente conforme a los objetivos y estrategias determinadas por el Consejo de Administración;

5.41.2 Realizar las acciones necesarias para que:

5.41.21. Se tomen las medidas preventivas y correctivas necesarias a fin de subsanar cualquier deficiencia detectada, además de conservar un registro de dichas medidas, así como de las causas que motivaron la implementación de las mismas, y

5.41.22. Exista una clara delimitación de funciones y responsabilidades entre las unidades de la Entidad, así como la independencia entre las áreas o funciones que así lo requieran.

5.42. Para cumplir con las responsabilidades antes mencionadas, el Director o Gerente General deberá asegurarse de que se lleven a cabo entre otras, las acciones siguientes:

5.42.1 Identificar y evaluar los factores internos y externos que pueden afectar la consecución de las estrategias y objetivos de la Entidad;

5.42.2 Implementar las estrategias y políticas de la Entidad, asegurando que las actividades a todos los niveles se desarrollen en línea con los citados objetivos y estrategias, y

5.42.3 Establecer los mecanismos de control y administrativos de conformidad con las leyes, y demás disposiciones aplicables, incluyendo la normatividad emitida internamente en la propia Entidad.

5.43. El Director o Gerente General informará al menos anualmente al Consejo de Administración sobre el desempeño de las actividades a que se refiere la presente disposición.

5.5 Comité de Auditoría

5.51. El Consejo de Administración deberá constituir un Comité de Auditoría, cuyo objeto sea apoyar al citado Consejo en la definición de los lineamientos generales del sistema de control interno, así como en la verificación y evaluación de dicho sistema. Lo anterior, mediante la supervisión de las funciones de auditoría interna y externa, fungiendo como un canal de comunicación entre el Consejo de Administración y los auditores internos, externos y las autoridades supervisoras.

El Comité de Auditoría deberá integrarse con al menos tres y no más de cinco miembros propietarios del Consejo de Administración, uno de los cuales deberá presidirlo.

Dicho Comité contará con la presencia del auditor interno y del contralor, quienes asistirán a las sesiones en calidad de invitados, sin derecho a voto. También contará con la facultad para invitar a cualquier otra persona si lo considera necesario. El presidente consejero del Comité de Auditoría no deberá ser, a su vez, funcionario de la Entidad.

5.52. Para lograr los objetivos, anteriormente señalados, el Comité de Auditoría tendrá, cuando menos las funciones y responsabilidades siguientes:

5.52.1 Proponer para aprobación del Consejo de Administración:

5.52.11. Los manuales de políticas y procedimientos necesarios para el adecuado funcionamiento del sistema de control interno de la Entidad;

5.52.12. La designación del auditor externo de la Entidad, así como el alcance de su trabajo;

5.52.13. La adopción de un Código de Etica, y

5.52.14. La determinación de las bases para la elaboración de información financiera precisa, íntegra y oportuna, que coadyuve a la adecuada toma de decisiones.

5.52.2 Supervisar y evaluar al menos una vez al año o por requerimiento de la autoridad supervisora, que las funciones de auditoría interna tanto en los aspectos contables como de control interno, se desempeñen de conformidad con estándares de calidad adecuados y de manera efectiva;

5.52.3 Vigilar las actividades de los auditores externos, quienes tendrán que informar los resultados de sus actividades directamente al Comité de Auditoría;

5.52.4 Vigilar que las políticas, procedimientos y operaciones se desarrollen en concordancia con las leyes y demás disposiciones normativas aplicables, incluyendo los manuales y demás lineamientos establecidos por el Consejo de Administración, así como proveer lo necesario para que la información financiera sea precisa, íntegra y oportuna;

5.52.5 Informar al Consejo de Administración, por lo menos una vez al año, sobre la situación que guarda el sistema de control interno de la Entidad, y

5.52.6 Informar periódicamente al Consejo de Administración sobre los avances de la auditoría externa.

5.53. El Comité de Auditoría se deberá reunir cuando menos trimestralmente.

Todas las sesiones y acuerdos celebrados deberán hacerse constar en actas debidamente circunstanciadas y suscritas por todos y cada uno de sus integrantes.

5.6 Auditoría Interna

5.61. Las Entidades deberán contar con un área de auditoría interna independiente de las áreas de negocios, administrativas y de contraloría, cuyo responsable o, en su caso, responsables, serán designados por el Consejo de Administración.

Dicha área verificará, entre otros aspectos, el funcionamiento adecuado del sistema de control interno, para lo cual, deberá evaluar la adecuada implementación y cumplimiento de las políticas y procedimientos en materia de control interno establecidos por el Consejo de Administración.

Para cumplir con los objetivos señalados en el párrafo anterior, el área de auditoría interna tendrá las funciones y responsabilidades siguientes:

5.61.1 Evaluar mediante pruebas sustantivas, procedimentales y de cumplimiento, el funcionamiento operativo de las distintas áreas de la Entidad, así como su apego a los manuales de políticas y procedimientos que les sean aplicables, incluyendo el cumplimiento del Código de Etica por parte de consejeros, funcionarios y empleados;

5.61.2 Revisar que los sistemas informáticos, incluyendo los contables, operacionales y de cualquier otro tipo de registros, cumplan con los objetivos para los cuales fueron implementados o diseñados, así como verificar que dichos sistemas generen información suficiente, íntegra, consistente y que fluya adecuadamente;

5.61.3 Vigilar los flujos de todo tipo de transacciones u operaciones que se lleven a cabo en la Entidad, con el objeto de identificar fallas potenciales en cualquier aspecto del sistema de control interno;

5.61.4 Vigilar el cumplimiento de las leyes y regulaciones aplicables, incluyendo la calidad de los reportes requeridos por las autoridades y los procedimientos para evitar el lavado de dinero y demás operaciones sospechosas;

5.61.5 Facilitar a los auditores externos la información necesaria, a fin de que estos últimos determinen la oportunidad y alcance de sus procedimientos de auditoría y puedan efectuar su análisis sobre la calidad de los controles internos, y

5.61.6 La estructura organizacional de la Entidad y la efectiva segregación de funciones y ejercicio de facultades atribuidas a cada unidad de negocios.

5.62. El auditor interno deberá reportar al Director General y al Comité de Auditoría, cuando menos trimestralmente, los resultados de las revisiones y evaluaciones a que se refieren los incisos anteriores, siendo a la vez responsable de informarles oportunamente sobre la detección de cualquier deficiencia o desviación en la materia.

De igual manera, el auditor interno deberá dar seguimiento a las deficiencias detectadas y reportadas a que se refiere el párrafo anterior, con el fin de que sean rectificadas oportunamente, debiendo formular un reporte al respecto. Los reportes sobre las deficiencias o desviaciones detectadas a que se refiere el párrafo anterior, así como los reportes sobre el seguimiento de las mismas, deberán estar disponibles en cualquier momento, tanto para el Consejo de Administración, como para las autoridades supervisoras.

5.63. El área de auditoría interna deberá contar con programas anuales para el desarrollo de sus funciones, que contemplen, al menos, los aspectos siguientes:

5.63.1 La periodicidad con la que se realizarán las auditorías en cada área, tomando en cuenta el tipo de revisión que se efectúe;

5.63.2 El plazo máximo de realización de la auditoría según su tipo;

5.63.3 Procedimientos para llevar a cabo la auditoría;

5.63.4 Rotación de personal según las áreas sujetas a revisión, y

5.63.5 Características mínimas de los informes según el alcance y tipo de auditoría realizada.

5.7 Responsabilidades del Consejo de Administración

Con el fin de coadyuvar al funcionamiento del sistema de control interno, las Entidades deberán asegurar que se lleven a cabo funciones de contraloría. Dichas funciones, a cargo del Consejo de Vigilancia o Comisario o de quien éste designe, implicarán el establecimiento y seguimiento diario de medidas para vigilar que las actividades referentes a la operación de la Entidad sean consistentes con los objetivos de la misma y se lleven a cabo en estricto apego a las leyes y demás disposiciones aplicables.

5.71. Las funciones de contraloría deberán contemplar, por lo menos, los aspectos siguientes:

5.71.1 El establecimiento de medidas encaminadas a verificar el correcto apego de los distintos procesos, operaciones y transacciones a la regulación aplicable a la Entidad;

5.71.2 Establecer normas, procedimientos y medidas para vigilar que los procesos de documentación y liquidación diaria de operaciones y transacciones, se efectúan de manera adecuada y conforme a los objetivos y lineamientos de la Entidad, y

5.71.3 El diseño de controles para que tanto la elaboración de la información financiera, como la información generada y proporcionada a los Organismos de Integración y autoridades sea fidedigna, precisa, íntegra y oportuna.

5.8 Código de Etica

Las Entidades deberán implementar un Código de Etica formal, aprobado por el Consejo de Administración, en el cual se establezcan reglas apropiadas y prudentes que gobiernen la conducta y el comportamiento adecuado de sus consejeros, funcionarios y empleados, en su interacción con los socios y clientes y al interior de la propia Entidad. El Código de Etica debe contemplar, como mínimo, los aspectos siguientes:

5.81. Guardar consistencia con la legislación aplicable, incluyendo las diferentes regulaciones, y disposiciones reglamentarias conducentes, y

5.82. Respetar la confidencialidad de los clientes, de las operaciones de la Entidad y, en general, de la información institucional.

El Código de Etica deberá ser revisado por lo menos una vez al año conforme a lo dispuesto en el numeral 5.2 y deberá hacerse del conocimiento de los consejeros, funcionarios y empleados de la Entidad, así como de todos los socios y/o clientes de ésta.

6. Proceso crediticio

Para efectos de las presentes Reglas, se entenderá por actividad crediticia la colocación por parte de las Entidades de los recursos, tanto propios como los captados de terceros, mediante aval, las operaciones de préstamo, o cualquier operación que de manera directa o indirecta le puedan generar derechos de crédito a su favor.

6.1 Lineamientos mínimos del Manual de Crédito

Las Entidades deberán contar con un manual de crédito aprobado por el Consejo de Administración a propuesta del Comité de Auditoría a que se refiere el numeral 5.51., al cual deberá sujetarse el Comité de Crédito o su equivalente. El manual deberá contener las estrategias, políticas y procedimientos de crédito, con los lineamientos mínimos en las etapas del proceso crediticio siguientes:

6.11. Promoción y Otorgamiento de Crédito

6.11.1 Las Entidades deberán establecer dentro del manual de crédito, metodologías para la evaluación, aprobación y otorgamiento de los distintos tipos de crédito debiendo observar en todo caso, según corresponda, lo siguiente:

6.11.11. Ningún crédito podrá pasar a la etapa de análisis y evaluación, sin que se cuente con la información y documentación mínima que se haya establecido en el manual de crédito y en las disposiciones aplicables;

6.11.12. La evaluación deberá considerar cuando menos:

6.11.12.1 La información que valide la experiencia de ahorro o de pago del acreditado;

6.11.12.2 La capacidad del acreditado para cumplir con sus obligaciones, y

6.11.12.3 En caso de créditos a personas morales, la situación financiera de la misma y, en general, de la información y documentación presentada por el posible acreditado.

6.11.13. El plazo de los créditos se deberá establecer en función de los plazos de los recursos captados;

6.11.14. En el caso de créditos con garantías reales, se revisará el estado físico, la situación jurídica y los seguros de los bienes de que se trate. Asimismo, tratándose de garantías personales, se evaluará al garante como a cualquier otro acreditado;

6.11.15. Los contratos y demás instrumentos jurídicos que documenten las operaciones, deberán ser aprobados por el área jurídica o un responsable designado por el Director o Gerente General, previamente a la celebración de las mismas. Para los créditos con garantías reales o personales, dicha aprobación deberá expresarse en cada caso, mediante firma en los documentos respectivos, y

6.11.16. Cualquier cambio significativo a los términos y condiciones que hubieren sido pactados en un crédito, será motivo de una nueva evaluación y aprobación, debiéndose seguir al efecto, los procedimientos contenidos en el manual de crédito.

6.11.2 El Comité de Crédito o su equivalente, será la instancia responsable de la aprobación de los créditos solicitados a la Entidad, aunque podrá delegar sus funciones en subcomités ya sea regionales o por sucursales, siempre y cuando la existencia de dichos subcomités esté prevista en el manual de crédito de la Entidad, los cuales deberán estar integrados por funcionarios de la propia Entidad. Para dicha aprobación deberán seguir los lineamientos que al efecto se establezcan en el manual.

6.11.3 Las Entidades podrán establecer en los manuales de crédito procesos de autorizaciones automáticas de créditos que permitan otorgar el crédito correspondiente a cualquier solicitante, siempre y cuando se reúnan las condiciones que se indican a continuación:

6.11.31. Documentación mínima a ser entregada por tipo de crédito;

6.11.32. Identificación del solicitante, así como finalidad para la cual se solicita el crédito o, en su caso, características de los depósitos que el solicitante mantenga en la Entidad;

6.11.33. Monto máximo a otorgar según el resultado de la información entregada, y

6.11.34. Tasas de interés en función del riesgo que represente el solicitante dada la información aportada.

6.12. Control de Políticas y Procedimientos Crediticios

6.12.1 Las Entidades, deberán llevar un control de la actividad crediticia, a través del Consejo de Vigilancia o Comisario o, en su caso, delegarla a un tercero que no tenga conflicto de intereses con las áreas involucradas en el proceso de otorgamiento de crédito. El objetivo de esta función de control será verificar:

6.12.11. Que la actividad crediticia se esté desarrollando, conforme a la normatividad aplicable y a las políticas y procedimientos establecidos en el manual de crédito;

6.12.12. Que el expediente de crédito esté integrado con la adecuada documentación de las operaciones y los antecedentes del cliente, y

6.12.13. Que los funcionarios y empleados de la Entidad estén cumpliendo con las responsabilidades que les hayan sido encomendadas, sin exceder las facultades que les fueron delegadas.

6.12.2 El área responsable de la función de contraloría de crédito a que se refiere la disposición anterior, como mínimo deberá:

6.12.21. Corroborar la entrega en tiempo y forma de los diversos archivos, reportes e informes entre los distintos funcionarios, áreas y órganos sociales involucrados en la actividad crediticia de la Entidad, así como la entrega de dichos documentos a las autoridades competentes. Lo anterior incluye comprobar que exista un adecuado control de los expedientes de crédito;

6.12.22. Revisar que la calificación de la cartera crediticia se realice de acuerdo a la normatividad vigente y al manual de la Entidad. Esta revisión podrá efectuarse a través de un muestreo representativo de la cartera crediticia de la Entidad;

6.12.23. Vigilar que la cobranza administrativa y, en su caso, judicial, se realice conforme a las políticas y procedimientos establecidos en el manual de crédito y a la normatividad aplicable;

6.12.24. Realizar revisiones y evaluar los sistemas de información de crédito;

6.12.25. Cerciorarse de que las áreas correspondientes den seguimiento individual y permanente a cada uno de los créditos de la Entidad y, en su caso, se cumpla con las distintas etapas que al efecto establezca el manual de crédito durante la vigencia de los mismos, y

6.12.26. Verificar que el registro contable de reservas, quitas, castigos, quebrantos y recuperaciones, cumpla con lo previsto en el manual de crédito, el cual deberá establecer en forma expresa los distintos eventos, requisitos y condiciones para tal efecto, así como los funcionarios facultados para autorizar y solicitar el registro contable correspondiente, y llevar una bitácora en la que se asienten las creaciones de reservas, quitas, castigos, quebrantos y recuperaciones.

6.12.3 El área de contraloría de crédito deberá proporcionar un reporte cuando menos trimestralmente, al Consejo de Administración y a la Dirección o Gerencia General sobre las desviaciones que, en su caso, detecte con respecto a las políticas, procedimientos y normatividad vigente en materia de crédito y deberá mantener dicho reporte a disposición del auditor externo y de las autoridades competentes.

6.13. Evaluación y Seguimiento

Las Entidades deberán evaluar y dar seguimiento permanente a cada uno de los créditos de su cartera, incluyendo las garantías y a los garantes, debiendo tratar a estos últimos de la misma forma que a los acreditados.

Asimismo, deberán establecer procedimientos de evaluación y seguimiento. Tales evaluaciones deberán ser más frecuentes tratándose de créditos clasificados como cartera vencida, o bien respecto de los cuales no se hayan cumplido cabalmente los términos y condiciones convenidos.

6.14. Recuperación de Cartera Crediticia

Las funciones de recuperación de cartera crediticia vencida y en proceso de cobranza judicial, deberán ser desempeñadas por un área independiente de las áreas de negocios.

Los créditos que, como resultado del seguimiento permanente o por haber caído en cartera vencida, previsiblemente tendrán problemas de recuperación, deberán ser objeto de una evaluación exhaustiva, con el fin de determinar oportunamente la posibilidad de establecer nuevos términos y condiciones que incrementen su probabilidad de recuperación.

Toda reestructuración de crédito deberá realizarse de común acuerdo con el acreditado respectivo y tendrá que someterse a las distintas etapas del proceso crediticio como cualquier crédito, incluyendo la aprobación del Comité de Crédito o su equivalente.

6.15. Sistemas Automatizados

Las Entidades deberán contar con sistemas automatizados de información de crédito, los cuales como mínimo deberán:

6.15.1 Permitir la debida interrelación e intercambio de información entre las distintas áreas que participan en el proceso crediticio;

6.15.2 Generar reportes confiables, evitar entradas múltiples y la manipulación de datos, así como permitir la conciliación automática, oportuna y transparente de la contabilidad;

6.15.3 Mantener controles adecuados que procuren su seguridad tanto física como lógica, así como medidas concretas para la recuperación de la información en casos de contingencia, y

6.15.4 Proporcionar la información necesaria para la toma de decisiones en materia de crédito, por parte del Consejo de Administración, la Dirección o Gerencia General.

6.16. Integración de Expedientes de Crédito

Las Entidades deberán establecer las políticas y procedimientos para la integración de un expediente único por cada acreditado, el cual contendrá cuando menos la documentación e información que se detalla a continuación.

En el caso de acreditados que representen un "Riesgo Común", de conformidad con la definición que se establece el numeral 9.1 de las presentes Reglas, el expediente que se conforme deberá conjuntarse con los de aquellas personas que representen el "Riesgo Común".

De la información que los acreditados proporcionen de manera periódica a las Entidades, deberá conservarse en el expediente respectivo, la que corresponda a los dos últimos ejercicios.

Las Entidades deberán designar personal responsable de integrar y actualizar los expedientes, así como de controlar el servicio de consulta de los mismos.

Asimismo, instrumentarán un mecanismo de control y verificación que permita detectar documentación e información faltante en los expedientes de crédito.

La documentación e información que deberá establecerse en los manuales, para efectos de la integración de los expedientes de crédito es la siguiente:

6.16.1 Identificación del solicitante.

6.16.11. Tratándose de personas morales, escrituras constitutivas del acreditado y avalista y/u obligado solidario y modificaciones a las mismas, debidamente inscritas en el Registro Público de la Propiedad y/o de Comercio correspondiente; y poderes en favor de la(s) persona(s) que suscriba(n) el o los contratos y/o títulos de crédito, y

6.16.12. En el caso de personas físicas, copia del acta de nacimiento o comprobantes que permitan conocer la identidad de la persona de que se trate, y/o identificación oficial vigente con fotografía y firma del acreditado y del aval y/u obligado solidario, así como su huella digital y, en su caso, copia del acta de matrimonio.

6.16.2 Otorgamiento y seguimiento.

6.16.21. Solicitud de crédito debidamente requisitada y, en su caso, copia del acta del Consejo de Administración o del Comité de Crédito en la que conste su aprobación, según corresponda;

6.16.22. Estudios de crédito y, en su caso, tratándose de créditos de la cartera comercial, estudios de viabilidad económica;

6.16.23. Copia de los contratos y/o de los títulos de crédito con los que se haya documentado el crédito;

6.16.24. Cédula de calificación vigente así como toda la información utilizada para elaborar la calificación, tales como:

6.16.24.1 Tratándose de personas morales, estados financieros internos (también deberán incluir estados financieros dictaminados en caso de que así lo indiquen las políticas de la Entidad) del acreditado y, en su caso, del aval u obligado solidario, con firma autógrafa del representante legal, con una antigüedad no mayor a 180 días;

6.16.24.2 Flujo de efectivo;

6.16.24.3 Documento que soporte el análisis llevado a cabo sobre la capacidad de pago del deudor y, en su caso, del aval u obligado solidario, y

6.16.24.4 En caso de personas físicas, documentación que acredite su capacidad de pago;

6.16.25. Información sobre el historial del acreditado respecto del cumplimiento de sus obligaciones con la Entidad, y

6.16.26. Correspondencia con el acreditado, como cartas, telegramas y otros.

6.16.3 Comprobante de domicilio.

6.16.4 Garantías.

6.16.41. Documentación que deba recabarse con el fin de evidenciar la existencia de garantías a favor de la Entidad por el crédito otorgado, e información relativa a la guarda, custodia y seguimiento que se dé respecto las mismas, tales como:

6.16.41.1 Avalúos de los bienes que garanticen el adeudo;

6.16.41.2 Pólizas de seguros de las garantías en favor de la Entidad, y

6.16.41.3 Certificado de libertad de gravamen.

6.16.42. Reportes de la Entidad, sobre la verificación de la existencia, legitimidad, valor y demás características de las garantías.

6.16.5 Reestructuración.

En su caso, la documentación relativa a la reestructura del crédito, que incluya:

6.16.51. Las condiciones y la autorización de reestructura y/o convenio judicial, y

6.16.52. Información periódica del responsable de la cobranza judicial o extrajudicial del crédito, así como la documentación soporte correspondiente.

Adicionalmente a la documentación que estas Reglas especifican, deberá incluirse cualquier otra información necesaria para evaluar tanto al acreditado como al crédito en particular, incluyendo las garantías respectivas, de conformidad con las disposiciones aplicables y los requerimientos de la autoridad.

6.2 Generalidades del Manual de Crédito

6.21. 6.21. Además de los lineamientos mínimos establecidos en los numerales 6.11. a 6.16., las Entidades deberán delimitar las distintas funciones y responsabilidades en el desarrollo de la actividad crediticia, procurando en todo momento la independencia en sus actividades para evitar conflictos de interés, tomando en cuenta, entre otras, las medidas siguientes:

6.21.1 El establecimiento de estrategias, políticas y procedimientos de crédito, así como su implementación;

6.21.2 La promoción, otorgamiento de crédito, y la recuperación de la cartera crediticia, de conformidad con los numerales 6.11. y 6.14. de las presentes Reglas;

6.21.3 El control y la revisión del cumplimiento de las normas, políticas y procedimientos de crédito, de conformidad con el numeral 6.12. de las presentes Reglas, y

6.21.4 La evaluación y seguimiento del riesgo de crédito de la Entidad, de conformidad con el numeral 6.13. de las presentes Reglas.

6.22. El manual de crédito deberá ser revisado y actualizado por lo menos una vez al año por el Comité de Crédito o su equivalente, en conjunto con el Director o Gerente General y, en su caso, las modificaciones deberán ser sometidas a la autorización del Consejo de Administración, el cual podrá escuchar la opinión del Comité de Auditoría a que se refiere el numeral 5.51.

6.23. El Director o Gerente General será el responsable de la adecuada implementación, así como de la debida aplicación de las estrategias relacionadas con la actividad crediticia contenidas en el manual de crédito.

6.24. En el desarrollo de las mencionadas funciones y responsabilidades, deberá procurarse en todo momento independencia en la realización de sus respectivas actividades, a fin de evitar conflictos de interés.

6.3 Otras Disposiciones

6.31. Los funcionarios, consejeros o miembros del Comité de Crédito, no podrán participar en ninguna etapa del proceso crediticio, cuando el crédito en cuestión pueda representar conflictos de intereses para dichas personas.

6.32. La Federación correspondiente podrá, oyendo la opinión de la Comisión:

6.32.1 Ordenar la constitución de provisiones preventivas adicionales a las que deban crear las Entidades como resultado de su proceso de calificación de cartera crediticia, en caso de que dichas Entidades no se ajusten a la normatividad aplicable o a las políticas y procedimientos establecidos en materia de crédito, y/o

6.32.2 Ordenar la suspensión en el otorgamiento de nuevos créditos por parte de aquellas Entidades cuya actividad crediticia, en lo general, presente graves deficiencias.

7. Provisionamiento de cartera crediticia

7.1 Cartera Crediticia de Tipo 1

Dentro de esta clasificación se considerarán los créditos estructurados de tal manera que el acreditado necesite hacer pagos periódicos de capital e intereses semanales, hasta trimestrales y además están destinados a la adquisición de bienes de consumo duradero y la adquisición o remodelación de vivienda, ya sea por personas físicas o morales.

7.2 Cartera Crediticia de Tipo 2

Dentro de esta clasificación se considerarán los créditos estructurados de tal manera que el acreditado necesite hacer pagos periódicos de capital e intereses, mensuales o mayores, y además, están destinados a financiar actividades de tipo comercial o empresarial.

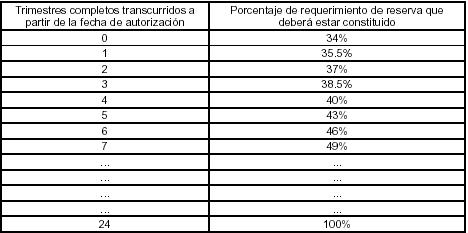

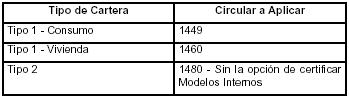

7.3 Las Entidades sujetas a la presente regulación deberán calificar, mantener y, en su caso, constituir las reservas preventivas correspondientes a su cartera crediticia observando lo establecido en las circulares 1449, 1460 y 1480 emitidas por la Comisión, de acuerdo al cuadro siguiente:

7.4 Los resultados de la calificación de la cartera crediticia, obtenidos conforme a las presentes Reglas, deberán presentarse a la Federación correspondiente, en la forma y tiempos que las mismas señalen.

7.5 La Comisión, así como la Federación correspondiente, previa opinión de la primera, podrá ordenar la constitución de reservas preventivas adicionales, si a su juicio así procediere, tomando en cuenta el riesgo de crédito asumido por la Entidad en sus operaciones.

7.6 Previa solicitud de las Entidades, la Federación podrá autorizar que los requerimientos de reservas preventivas referidos en este numeral 7, se disminuyan, por los montos en los que los créditos sujetos a dicho requerimiento estén garantizados por depósitos de los acreditados siempre y cuando en los contratos se prevea que no exista la posibilidad de hacer retiros durante la vigencia de los créditos, y que los mismos se podrán cubrir con cargo a tales depósitos.

La Comisión establecerá los lineamientos de carácter general que deberán cumplirse para que, en su caso, se emita la autorización a que se refiere el párrafo anterior.

8. Lineamientos en materia de coeficiente de liquidez

Las Entidades deberán mantener niveles de liquidez mínimos en relación con sus operaciones pasivas de corto plazo.

8.1 Para efectos de la presente regulación, se entenderá por "pasivos de corto plazo" a los pasivos cuyo plazo por vencer sea menor a 30 días y los depósitos a la vista.

8.2 Las Entidades deberán mantener una posición de por lo menos equivalente al 10 por ciento de sus pasivos de corto plazo invertidos en depósitos a la vista, títulos bancarios y valores gubernamentales, con plazos menores a 30 días.

8.3 La Comisión o la Federación correspondiente, siempre y cuando ésta lo informe a la propia Comisión, podrán incrementar el coeficiente de liquidez cuando a su juicio y tomando en cuenta los riesgos asumidos por la Entidad de que se trate, dicha medida se justifique.

9. Diversificación de riesgos en las operaciones.

9.1 Diversificación de Activos

Los financiamientos y, en su caso, las garantías que otorgue una Entidad a una persona física, no excederán del 3 por ciento de su capital neto.

Los financiamientos que una Entidad otorgue a una persona moral, así como a las Entidades afiliadas a su Federación, no excederán el 7 por ciento de su capital neto.

Para efectos de las presentes Reglas, se considerará dentro del cómputo de créditos otorgados a una persona física, aquEllos que representen un "Riesgo Común", entendiendo como tal los créditos que la Entidad le haya otorgado a los parientes por consanguinidad en primer grado en línea recta ascendente o descendente y, en su caso, al cónyuge, concubina o concubinario del acreditado, cuando alguna de estas personas dependa económicamente de la persona que solicita el crédito.

Asimismo, se considerará dentro del cómputo de créditos otorgados a una sola persona moral aquellos que representen un "Riesgo Común", entendiendo como tal los créditos que la Entidad le haya otorgado a los consejeros así como al Director o Gerente General de la persona moral que solicita el crédito. También se considerarán para efectos de este cómputo a los créditos que la Entidad le haya otorgado a los propietarios de más del 10 por ciento de las acciones con derecho a voto de la Entidad solicitante del crédito, así como aquellos créditos que la Entidad le haya otorgado a empresas donde la sociedad solicitante sea propietaria de más del 50 por ciento de las acciones con derecho a voto.

También estarán sujetos al límite del 7 por ciento los créditos que se otorguen a personas físicas que sean propietarias de más del 50 por ciento de las acciones con derecho a voto de empresas que a su vez tengan créditos contratados con la Entidad, en cuyo caso también se considerará para efectos del citado límite a los créditos otorgados a dichas empresas, así como los créditos otorgados a los parientes por consanguinidad en primer grado en línea recta ascendente o descendente y, en su caso, al cónyuge, concubina o concubinario que sean dependientes económicos del solicitante del crédito.

Dichos límites no serán aplicables en los casos en los que una Entidad otorgue préstamos de liquidez a las Entidades afiliadas a su Federación, así como a aquellas Entidades no afiliadas que supervise de manera auxiliar la propia Federación, siempre y cuando dichos créditos hayan sido descontados de su capital, de conformidad con lo dispuesto por la fracción III del artículo 36 de la Ley.

9.2 Diversificación de Pasivos

Los recursos captados por la Entidad, provenientes de depósitos o préstamos otorgados a la Entidad por una sola persona o empresa no podrán representar más de una vez el capital neto de la Entidad. No les será aplicable este criterio a los pasivos contraídos con los fideicomisos públicos y fondos de fomento nacionales e internacionales, con las instituciones de banca múltiple establecidas en el país, ni con las instituciones de banca de desarrollo nacionales e internacionales.

9.3 Excepciones

La Comisión, a solicitud de la Entidad interesada, acompañada de la opinión de la Federación que ejerza sobre ella las facultades de supervisión auxiliar, podrá autorizar en casos excepcionales, operaciones específicas por montos superiores a los límites señalados en los numerales 9.1 y 9.2. La Comisión establecerá los lineamientos de carácter general que deberán cumplirse para, en su caso, aprobar las solicitudes a que se refiere este numeral.

10. Requerimientos de revelación de información

Las Entidades deberán informar al público, por lo menos una vez al año, junto con sus estados financieros de cierre del ejercicio, y con mayor periodicidad si las condiciones del mercado así lo requieren, la información relativa a:

10.1 La estructura de su capital, incluyendo sus componentes, términos y principales características, así como su nivel de suficiencia de capital respecto a los requerimientos, y

10.2 Sus políticas, procedimientos, metodologías y demás medidas adoptadas para la administración de riesgos. Esta información deberá presentarse de manera sucinta y general.